风险模型

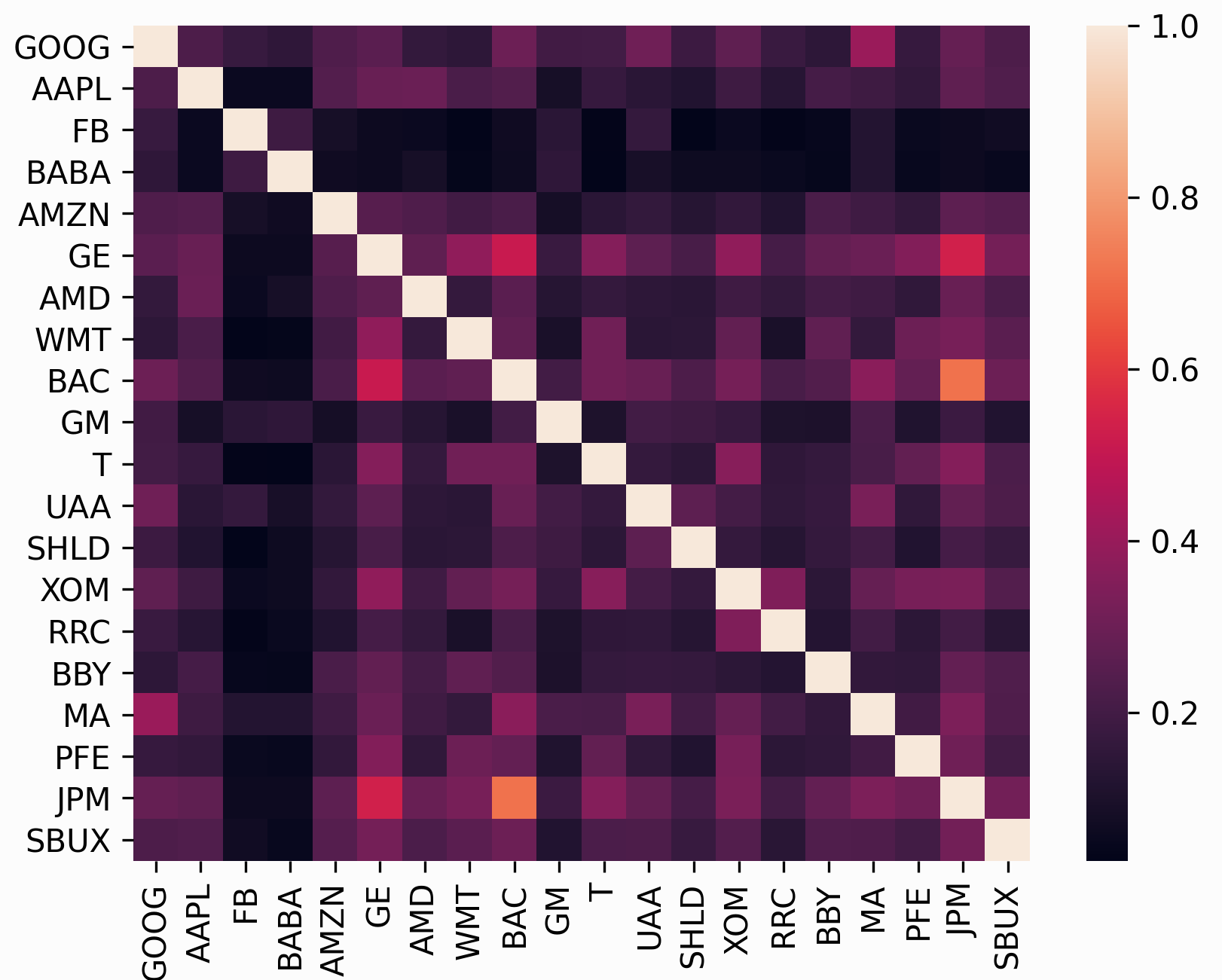

除了期望收益外,均值-方差优化还需要一个风险模型,即量化资产风险的某种方式。 最常用的风险模型是协方差矩阵,它描述了资产的波动性和它们的一致性。 这一点很重要,因为分散投资的原则之一是,通过做许多不相关的赌注可以减少风险(相关系数只是归一化的协方差)。

在许多方面,风险模型的主题比期望收益的主题重要得多,因为历史方差通常是一个比历史平均收益更持久的统计数据。 事实上,Kritzman 等人(2010) [1] 的研究 表明,通过优化而不提供期望收益形成的最小方差组合,在样本外的表现实际上要好得多。

但问题是,在实践中我们无法获得协方差矩阵(就像我们无法获得期望收益一样),我们唯一能做的就是根据过去的数据进行估计。

最直接的方法是根据历史收益率计算样本协方差矩阵,最近(2000年后)的研究表明,协方差矩阵有更稳健的统计估计。

除了为 sklearn 中的估计器提供包装外,PyPortfolioOpt 还提供了一些实验性的替代方法,如半方差和指数加权协方差。

注意

协方差矩阵的估计是一个非常深入和活跃研究的课题,涉及统计学、计量经济学和数值计算方法。 PyPortfolioOpt 实现了几个选项,但还有很大的空间来实现更多的复杂性。

risk_models 模块提供了在给定历史收益率的情况下估计协方差矩阵的函数。

数据输入的格式与 期望收益率 中的相同。

目前已经实现:

固定非半正定矩阵

一般风险矩阵函数,允许调用一个函数来运行风险模型。

样本协方差

半方差

指数加权协方差

最小协方差决定数

缩减协方差矩阵:

手动收缩

Ledoit Wolf 收缩

Oracle 近似收缩

协方差到相关矩阵

备注

对于这些方法,如果你希望传入收益率(默认是价格),请设置布尔参数 returns_data=True 。

- pypfopt.risk_models.risk_matrix(prices, method='sample_cov', **kwargs)[源代码]

计算协方差矩阵,风险模型以

method参数指定。- 参数:

prices (pd.DataFrame) – 调整后的资产收盘价,每一行是一个日期,每一列是一个股票/ID。

returns_data (bool, 默认为 False.) – 如果是 true, 第一个参数是收益率而不是价格

method (str, optional) –

要使用的风险模型。应该是其中一个:

sample_covsemicovarianceexp_covledoit_wolfledoit_wolf_constant_varianceledoit_wolf_single_factorledoit_wolf_constant_correlationoracle_approximating

- 抛出:

NotImplementedError – 如果 method 错误

- 返回:

年化样本协方差矩阵

- 返回类型:

pd.DataFrame

- pypfopt.risk_models.fix_nonpositive_semidefinite(matrix, fix_method='spectral')[源代码]

检查协方差矩阵是否为半正定矩阵,如果不是,就用所选的方法修正它。

spectral将负的特征值设置为零,然后重建矩阵,而diag法在对角线上增加一个小的正值。- 参数:

matrix (pd.DataFrame) – 原始协方差矩阵(不是 PSD)

fix_method (str, optional) – {“spectral”, “diag”}, 默认为 “spectral”

- 抛出:

NotImplementedError – 如果 method 方法未实现

- 返回:

半正定协方差矩阵

- 返回类型:

pd.DataFrame

并非所有计算出来的协方差矩阵都是半正定矩阵(PSD)。这个方法检查一个矩阵是否是 PSD,如果不是,则对其进行修复。

- pypfopt.risk_models.sample_cov(prices, returns_data=False, frequency=252, log_returns=False, **kwargs)[源代码]

计算(日频)资产收益的年化样本协方差矩阵。

- 参数:

prices (pd.DataFrame) – 调整后的资产收盘价,每一行是一个日期,每一列是一个股票/ID。

returns_data (bool, 默认为 False.) – 如果是 true, 第一个参数是收益率而不是价格

frequency (int, optional) – 一年中的时间数,默认为252(一年中的交易日数)。

log_returns (bool, 默认为 False) – 是否使用对数收益进行计算

- 返回:

年化样本协方差矩阵

- 返回类型:

pd.DataFrame

这是课本上的默认方法,样本协方差矩阵(我们表示为

S)中的条目是第 i 项和第 j 项资产之间的样本协方差(对角线由方差组成)。 尽管样本协方差矩阵是协方差矩阵的无偏估计,即 \(E(S) = \Sigma\)。 但在实践中,它存在着错误的 misspecification error 和缺乏稳健性。 这在均值-方差优化中特别有问题,因为优化器可能会对错误的值给予额外的权重。备注

这不应该是默认选择! 请使用收缩估计来代替。

- pypfopt.risk_models.semicovariance(prices, returns_data=False, benchmark=7.9e-05, frequency=252, log_returns=False, **kwargs)[源代码]

估算半方差矩阵,即收益率低于基准的协方差。

- 参数:

prices (pd.DataFrame) – 调整后的资产收盘价,每一行是一个日期,每一列是一个股票/ID。

returns_data (bool, defaults to False.) – 如果是 true, 第一个参数是收益率而不是价格

benchmark (float) – 基准收益,默认为每日无风险利率,即 \(1.02^{(1/252)} -1\) 。

frequency (int, optional) – 一年中的时间数,默认为252(一年中的交易日数)。确保你使用适当的基准,例如,如果

frequency=12,使用月度无风险利率。log_returns (bool, 默认为 False) – 是否使用对数收益进行计算

- 返回:

半方差矩阵

- 返回类型:

pd.DataFrame

半方差是指所有低于某个基准 B(通常是无风险利率)的收益的方差,它是衡量下行风险的一个常用指标。 半方差矩阵有多种定义方式,主要的区别在于 pairwise 的性质,即我们应该对 \(\min(r_i,B)\min(r_j,B)\) 还是 \(\min(r_ir_j, B)\) 求和。在实现中,我们遵循 Estrada(2007) [2] 的建议,倾向于:

\[\frac{1}{n}\sum_{i = 1}^n {\sum_{j = 1}^n {\min \left( {{r_i},B} \right)} } \min \left( {{r_j},B} \right)\]

- pypfopt.risk_models.exp_cov(prices, returns_data=False, span=180, frequency=252, log_returns=False, **kwargs)[源代码]

估算指数加权的协方差矩阵,该矩阵对最近的数据给予更大的权重。

- 参数:

prices (pd.DataFrame) – 调整后的资产收盘价,每一行是一个日期,每一列是一个股票/ID。

returns_data – 如果是 true,则第一个参数是收益率,而不是价格

span (int, optional) – 指数加权函数的跨度,默认为 180

frequency (int, optional) – 一年中的时间数,默认为252(一年中的交易日数)。

log_returns (bool, 默认为 False) – 是否使用对数收益率进行计算

- 返回:

指数协方差矩阵的年化估计值

- 返回类型:

pd.DataFrame

指数协方差矩阵是一种新颖的方式,在计算协方差时给予最近的数据更多的权重,就像指数移动平均和比简单平均相比一样。 关于这个估计器的完整解释,请参考我学术网站上的 文章 。

- pypfopt.risk_models.cov_to_corr(cov_matrix)[源代码]

将一个协方差矩阵转换为一个相关矩阵。

- 参数:

cov_matrix (pd.DataFrame) – 协方差矩阵

- 返回:

相关矩阵

- 返回类型:

pd.DataFrame

- pypfopt.risk_models.corr_to_cov(corr_matrix, stdevs)[源代码]

将相关矩阵转换为协方差矩阵

- 参数:

corr_matrix (pd.DataFrame) – 相关矩阵

stdevs (array-like) – 标准差的向量

- 返回:

协方差矩阵

- 返回类型:

pd.DataFrame

收缩估计

对于那些有兴趣了解收缩估计器的人来说,一个很好的入门阅读是 Ledoit 和 Wolf 的 Honey, I Shrunk the Sample Covariance Matrix [3] ,它很好地讲述了背后的原理,我们将采用其中使用的概念。 我写了一篇这篇文章的摘要,可以在 我的网站 上找到。 在 Ledoit and Wolf (2001) [4] 中可以找到更严肃的参考。

其基本思想是,无偏但往往估计不足的样本协方差可以与结构化估计器 \(F\) 相结合,使用下面的公式(其中 \(\delta\) 是收缩常数):

它之所以被称为收缩,是因为它可以被认为是将样本的协方差矩阵“收缩”到另一个估计值,因此被称为收缩目标。 收缩目标可能有大偏差小误差。该目标有许多可能的选项,每一个选项都会导致不同的最佳收缩常数 \(delta\) 。 PyPortfolioOpt 提供以下收缩方法:

Ledoit-Wolf 收缩:

Oracle 近似收缩(OAS),由 Chen 等人(2010) [5] 提出,当样本是高斯或接近高斯时,它的均方误差比 Ledoit-Wolf 收缩低。

小技巧

对于大多数情况,我只用 Ledoit Wolf 收缩,正如 Quantopian 在他们的量化金融系列讲座中所推荐的。

本开源库的实现,是在 xtuanta 的帮助下, 从 Michael Wolf’s webpage 的 Matlab 代码翻译过来的。

- class pypfopt.risk_models.CovarianceShrinkage(prices, returns_data=False, frequency=252, log_returns=False)[源代码]

提供计算协方差矩阵的收缩估计的方法,使用样本协方差矩阵,并选择结构化估计器为单位矩阵乘以平均样本方差。 收缩常数可以手动输入,也存在估计最优值的方法(推荐 Ledoit Wolf)。

Instance variables:

X- pd.DataFrame (收益率)S- np.ndarray (样本协方差矩阵)delta- float (收缩常数)frequency- int

- __init__(prices, returns_data=False, frequency=252, log_returns=False)[源代码]

- 参数:

prices (pd.DataFrame) – 调整后的资产收盘价,每一行是一个日期,每一列是一个股票/ID。

returns_data (bool, 默认为 False.) – 如果是 true, 则第一个参数是收益率而不是价格

frequency (int, optional) – 一年中的时间段数,默认为252(一年中的交易日数)

log_returns (bool, 默认为 False) – 是否使用对数收益进行计算